随着房企2022年财报的披露,其布局多年的住房租赁业务也显露出“现在与未来”——租赁业务开始进入“量变”到“质变”的过程,与时俱进优化战略模式,注重盈利增长而非规模增长。与此同时,随着保租房REITs和不动产私募投资基金的支持利好政策陆续出台,经营性不动产实现“投融建管退”闭环,给租赁业务的加速发展带来更多可能。

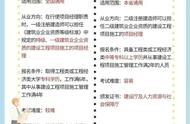

3家头部房企租赁板块营收均超10亿元

根据已经发布的2022年财报,目前房企还在持续主动经营公寓且披露营收数据的,只有万科、龙湖、招商、华润、保利、城投控股等少数房企。

从营收来看,2022年,共有3家住房租赁企业营收突破10亿元,分别是万科泊寓、龙湖冠寓和招商伊敦公寓。其中,万科泊寓以32.4亿元营收行业领先,龙头地位稳固,2022年,其收入同比增长12.1%,累计开业16.66万间,实现规模、营收双增长。泊寓虽未实现盈利,但万科总裁祝九胜在2022年度业绩推介会上表示,泊寓实现报表盈利的目标不会改变,并且这个盈利目标是在成本法下(即扣除折旧摊销后)的会计报表盈利,这意味着没有重新估值。

龙湖冠寓方面,2022年租金收入为24.4亿元,同比增长9%。值得注意的是,继2021年首次实现盈利后,龙湖冠寓已连续两年实现营收及利润的双增长。龙湖集团董事会主席兼首席执行官陈序平在业绩会上表示,龙湖冠寓2023年预计也将有良性的盈利增长。

相比于万科与龙湖,招商蛇口布局租赁业务相对较晚。2022年,招商蛇口长租公寓业态全年实现EBITDA(即税息折旧及摊销前利润)6.84亿元,这也是招商蛇口首次披露租赁业务的EBITDA;全年运营收入(未扣除租金减免金额)为10.25亿元,受到疫情和房地产下行等因素影响,较2021年同期下跌9%。

华润有巢虽起步略晚于上述企业,但近年来发展势头强劲。据据ICCRA住房租赁产业研究院统计显示,2022年,华润有巢全年实现营业额3.91亿元,同比增长25%;EBITDA为1.48亿元,同比增长20.1%,EBITDA利润率37.8%。

值得一提的是,在2022年度财报中披露住房租赁业务经营收入指标的,还有保利发展和上海城投控股。其中,保利发展在租赁住房的经营收入为8813万元;上海城投控股也开始深耕租赁住房,据亿翰智库统计显示,目前该公司在运营项目中实现营业收入5390万元,同比增长7.1%,仍处于租赁爬坡期。

市场集中度提速,运营模式发生转变

从规模来看,据ICCRA住房租赁产业研究院统计显示,发布年度财报的17家住房租赁相关企业中,在营房间规模超10万间的企业共2家,3万-10万间、1万-3万间的企业均为3家,企业数量占比接近50%。

具体来看,第一方阵的万科泊寓和龙湖冠寓在营房间规模超10万间,虽然规模增速放缓,但管理规模遥遥领先。截至2022年底,万科泊寓在营房间规模16.66万间,布局于全国34个城市。龙湖冠寓规模排在上市房企第二位,截至2022年末已开业11.6万间,同比增长9%。而其他房企品牌在营房间规模与前述两家相比则有明显差距。旭辉瓴寓、朗诗寓、华润有巢在营房间规模位列第二梯队,碧桂园碧家、金地草莓社区、保利N 公寓自营房间规模也超过1万间。

另据亿翰智库统计显示,2022年,集中式长租公寓企业新增房间数量累计9.53万间,排名前十的租赁住房运营商新开房间数占总数的近80%,头部集中效应明显。亿翰智库研究总监于小雨指出,相较于前两年各大运营商高速扩张势头,过去一年,各大企业扩张势头明显下降,将更多精力从向外扩张转为内部提升,更加关注运营效益的提升,逐步解决盈利难题。

除了不再大规模拓展房源规模外,上市房企租赁业务的模式也有所调整。过去几年,房企更多注重重资产项目建设,但随着行业发展逻辑、模式的转变,万科泊寓、招商伊敦公寓、旭辉瓴寓、中骏方隅等开发商系长租公寓纷纷布局轻资产管理,转向“轻重结合”的发展路径。

对此,ICCRA住房租赁产业研究院院长赵然分析,由于住房租赁行业商业逻辑已清晰呈现,住房租赁企业或以重资产模式通过金融退出路径实现闭环,或以轻资产管理上市实现闭环。不管选择哪个模式,优质资产和高质量管理都是必要条件,因此,各企业在规模拓展方面愈加审慎,脚步愈发稳健,这也有利于住房租赁行业的高质量发展。

地方国企崭露头角,保租房REITs持续扩容

在政策利好下,国企背景的华润有巢、基金领投的微领地,以及地方城投背景的上海城投宽庭都纷纷布局租赁市场,尤其是地方国企,在过去的一年中,以“重石压舱”之势深耕地方区域。

从保障性租赁(简称“保租房”)社区来看,地方国企强势入场。2022年,包括上海城投、城方、浦发有家、宝地资产友间公寓在内的多个R4(租赁社区)项目入市。对此,于小雨分析,地方国资企业加码保租房建设,既可以完成保障房筹建指标,还可以发挥国有企业稳定器、压舱石作用,以其优质的租赁产品引领和保障租赁市场的有序发展。

值得一提的是,随着国家大力发展保租房,行业赛道明显拓宽,同时,随着保租房REITs和不动产私募投资基金等支持政策的陆续出台,经营性不动产实现“投融建管退”闭环,在业内人士看来,为租赁相关业务的加速发展带来了可能。

去年12月9日,华夏基金华润有巢租赁住房封闭式基础设施证券投资基金上市,为业内首单市场化机构运营的保租房公募REIT。此外,招商蛇口也将重资产长租业务列为优质的资产储备,招商蛇口管理层在今年的业绩会上多次提及:“公司正在积极部署租赁住房REITs的赛道,未来以REITs作为退出通道的资产交易,会形成一个常态化的安排。”

据亿翰智库统计显示,除已发行的4只保租房REITs外,青岛房投保障性租赁住房基础设施公募REITs项目、上海临港科技城保障性租赁住房REITs项目、上海城投保障性租赁住房公募REITs项目等都在积极推进中。对此,于小雨认为,这些项目均位于人口基数庞大、城市青年人群租房压力较重的城市,作为REITs发行底层资产的项目,面临的运营压力较小,只要底层资产项目质量足够优质,预计REITs发行过程也将十分顺利。

房地产和互联网研究院院长相国良分析称,“微利”始终是围绕长租行业的重要标签。不过,随着REITs等相关政策陆续出台,能够给长租公寓带来真正的健康可持续发展。

新京报2023年5月8日产经周刊《年报里的房企·透视未来》。

新京报记者 张晓兰

编辑 杨娟娟 制图 许英剑 校对 刘越