关于征信报告,很多人都遇到过去银行或金融公司贷款被告知征信有问题而拒贷的情况,但自己打印出来征信报告看看,明明没有问题,从来没有逾期过,为什么银行或金融公司会说自己的征信有问题呢?那么,征信报告应该怎么看?小编简单跟大家分享一下。

征信报告的组成:征信报告分简版征信(互联网查询)和详版征信(纸质版本或银行授权查询),这两者之间的区别很大,一般如果去银行申请贷款,会要求你授权征信,那么查询出来的就是详版征信,内容更具体和详细,而简版征信一般用于一些小贷公司作为参考作用。

征信报告版面内容分5大板块,分别为个人基本信息,信息概要,信贷交易信息明细,公共信息明细,查询记录。(纸质版本为例)

征信报告明细解读:一、个人基本信息。

这部分一般由身份信息,配偶信息,居住信息等组成,那么这个板块一般有什么作用呢?可以看到婚姻状态(稳定性),近期发生的数据机构名称,详细地址,以前的工作单位等等,通过这些基本信息可以判断你的家庭信息,以前的工作信息,从而在电审过程中了解更多其他的情况。

二、信息概要

这部分板块比较简单,相当于是你所有贷款和信用卡负债汇总,以及逾期情况明细,很多审批人员要看你的总负债,就在信息概要分析。

比如贷款总额100万,余额60万,那么在小贷这边还有60万的负债,信用卡也是一样的,张数和总额度,使用额度这些都一目了然。

三、信贷交易信息明细

这个板块分贷款和信用卡信息的明细情况,能看到你分别在哪些金融公司有贷款,什么时候贷的,额度多少,余额还剩多少,有没有逾期等等情况。这是开始分析征信报告是否良好的其中的信息概要之一。

如果逾期次数多了,那么征信报告自然不好看,逾期记录至少会显示两年的记录,近期的会用“N,1,2,3...”以此类推来展示。

“N”表示还款正常;

“1”表示逾期时间在30天内;

“2”表示逾期时间在60天内;

以此类推......

但如果征信报告里面显示有“6”“7”的,说明已经进入征信黑名单系列了。

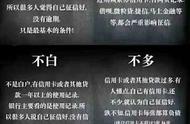

第二种就是贷款情况,比如多笔网贷显示记录,平均额度在1000-10000元不等,那么你的征信也是不好的,对于去银行申请大额贷款来说是很不利的,针对这种现象,银行审批人员会认为你近期资金比较紧张,从小门槛的网贷去多次申请,风险性较大。