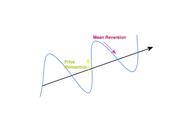

我们在实际操作中,有一个非常灵活的操作,叫做智能定投。

智能是什么意思呢?简单来说就是,在定投的过程中,强调低位多投高位少投这个手法,自动计算出每次应该投多少,而不是像普通的定额定投那样,一直投资相同的金额。

但是「多投一点」、「少投一点」,是怎么设定的呢?智能定投的关键就在这!他会根据市场在近期的涨幅或者跌幅,准确计算出加仓或者减仓的一个结果,帮助我们尽可能最小化投资成本。

比如说智能定投常常用的——极差均线法,就是这样做的。

一个使用了极差均线法的智能定投,需要投资者设定两件事——首先是选均线。智能定投是根据指数与均线的偏离情况,来确定每期定投的扣款金额。举个例子吧,比如老王定投的基金,是以沪深300为比较基准的,也就是说这只基金的走势可能更贴合沪深300,那么我们就可以根据这个选择基准线了,选项一般有180日均线、250日均线和500日均线,他们就是指最近180/250/500天指数的一个平均的水平点位,你需要根据目标投资期限的长短、和实际情况,来选取相应的均线。

一般来说,如果市场近期波动大,对于定投时间较短的投资者来说,建议选择180日均线;定投期限为中期的投资者,可以选择250日均线以增加投资稳健性,而长期投资者,可选择500日均线,以获得较高的长期收益。

选完了均线,下一步就是选级差。级差是指智能定投中,在定投基准金额的基础上增加或减少的投资比例,比如,我们设定好了180日均线为基准,级差为30%,每个月投资1000元,那么扣款前一日如果上证综指收盘价低于180日均线,但幅度未超过5%,则扣款日的定投扣款金额将放大30%,也就是要投资1000*1.3=1300元;如果下跌幅度在 5%至10%之间,则定投扣款金额再放大30%,达到原来的定投扣款的1.6倍…最多可以放大到基准扣款金额的2.8倍,也就是市场低于日均线40%以上的时候的时候,之后就不会再放大了。

相反,如果市场上涨,超过日均线的上涨幅度在0-15%的时候,定投扣款金额缩小30%,变成0.7倍的扣款,上涨幅度在15%-50%的时候,再缩小30%,变成0.4倍的扣款,上涨幅度在50%-100%的时候,就再缩小30%,变成0.1倍的扣款,直到上涨幅度在100%以上,此时将会自动停止扣款。

明白了吗?市场越好,你投的越少,收获的越多,如果你发现你设置的智能定投的基金自动停止定投了,那恭喜你,大牛市来了。

不管智能定投听起来多么合理,但其实我们的测算结果却不是这么说的。

用沪深 300 指数为标准做个试验吧!假设,以博时沪深 300(050002)为投资对象进行普通定投,每月定投的基准是 1000 元,智能定投的标准设定为:根据当前沪深 300 指数在最近 5 年的位置,选择相应的投资金额(投资金额范围为 500~1500 元),例如在 2010 年 10 月 21 日开始定投,则从 2005 年 10 月 21 日到 2010 年 10 月 21 日的最高点与最低点为范围(最高点 5877.2,最低点 856.63),那一天上证综指的点位是 3374.7。上升越大,我们投的越少;下降越快,我们投的越多。

我们以 2010 年 10 月 21 日作为定投起点,分为 1 年定投、2 年定投、3 年定投……7 年定投,就假设做了7 年定投吧,猜猜看,智能定投的优势会有多大?

其实,并没有多大。我们来看图 1,图中清楚的可以看到,智能定投的收益率的确略高于正常定投,但是基本可以忽略不计。

为啥会这样?因为中国市场的特殊性。我们再来看图 2,虽然智能定投后,基金的市值比正常定投要大得多,但是智能定投的本金也比普通定投要高一些的——中国是一个熊长牛短的市场,我们平均4-5年才会遇到一次大牛市,大牛市持续时间平均也就1年,1年之内就会回落,举个例子,一年之内基金都在震荡,加仓次数远远大于减仓次数,定投进去的钱也比你每次定额定投放进去的钱要多,那你投进去的成本当然高了。

当然,我不是在说智能定投不好,短期内,是可以帮你提高收益率的,特别是在牛市,但真正能够帮助你提高收益率,还是要看自己对基金、对市场的了解。