记者 | 张艺 编辑 | 王子辰

在京东方A(000725.SZ)多元化布局以平滑面板周期之时,TCL集团(000100.SZ)却反其道而行之,要深耕面板行业,并欲挑战京东方面板老大的地位。

TCL集团日前披露了一系列公告,公司大刀阔斧计划以47.60亿元的价格将旗下消费电子、家电等智能终端业务以及相关配套业务悉数转出。公司由过往半导体显示及材料产业与智能终端产业两大主业,变更为聚焦半导体显示及材料产业。

公告中,TCL集团首次提出要把华星光电打造成为“全球产能最大、集中度最高的半导体显示产业基地”。但这一系列操作能达到其所期望的效果并一劳永逸吗?

诚然,转身为炙手可热的半导体企业后,TCL集团估值将重新定义,但这是一个强周期行业,去多元化后仅以单一面板业务为生,如何应对景气度正下滑的面板形势?

“全球产能最大”的目标如何实现,且不说日、韩、中国台湾的面板巨头,中国大陆最大面板企业京东方将与华星光电短兵相接,前者面板业务营收是后者的近3倍。

此外,在双方的产能竞赛后,华星光电又如何时抵御行业普遍预期的产能过剩?

砍去六成营收 欲断臂提升估值

TCL集团计划出售的资产营收占比超过60%。

计划转让8家公司的全部或部分股权,分别是TCL实业100%股权、惠州家电100%股权、合肥家电100%股权、客音商务100%股权、酷友科技56.50%股权、TCL产业园100%股权、简单汇75%股权、格创东智36%股权。

这次转让为打包转让。除另有约定外,各项标的资产转让互为前提条件,构成整*易,若其中任何一项标的资产转让终止或不能实施,其他标的资产转让也不实施。

因李东生在TCL集团及TCL控股均担任董事长职务,交易构成关联交易。

智能终端业务对TCL集团来说举足轻重。TCL集团主要产业包括三大业务群:

1、半导体显示业务群:包括华星光电、华显光电(0334.HK)以及与半导体显示业务相关的新技术和新业务布局。

2、智能终端业务群:包括TCL电子(1070.HK)、TCL通讯、家电集团(惠州家电、合肥家电)等终端相关的业务。

3、新兴业务群:统筹管理集团平台服务业务、战略新兴业务、及财务管控业务。

数据显示,2017年TCL集团营业总收入1117.27亿元,本次*后备考数据为505.10亿元。出售的智能终端业务在去年为TCL集团贡献了612.17亿元的营业收入,占比54.79%。今年这部分业务营收占比更高,2018年上半年贡献的营业收入上升至60%。

智能终端业务剥离后,TCL集团盈利能力也有好的转变。2018年上半年,净利率将由3.23%上升至7.36%;资产负债率将由66.05%降至62.12%。这也是TCL集团意图剥离上述业务的原因之一。

在TCL集团看来,聚焦面板产业利于提升公司估值。

“半导体业务市场前景大,资本市场一路看好,市场对半导体公司给予的估值也较高。TCL集团目前在A股估值很低,剥离智能终端业务后,TCL集团变身为一个面板公司,估值方式也会有所变化。”行业观察员梁振鹏接受界面新闻采访时表示。

砍掉过半营收的“断臂”之举是否明智,还要看投资者是否认可。交易披露后的第二个交易日,TCL集团并未有预期般提升估值,反而放量大跌5.86%。

有市场人士称,在二级市场上,同一领域里营业额更高的公司往往能获得更高的估值。

以“白电双雄”为例,营收更高的美的集团(000333.SZ)估值更高,市盈率约13倍;净利润更高的格力电器(000651.SZ)反而估值低,市盈率约8倍。梁振鹏就表示,美的格力的市盈率差异直接原因便是营收差异。

营业收入是利润的主要来源,对企业来说,只有先做大营收规模,下一步的净利润才能更有保障。“营收规模越大意味着你的抗风险能力越强,和供应商、经销商的议价能力越强。”梁振鹏表示。

为此,“白电双雄”都选择了先做大公司的营收规模。美的提出要很快实现5000亿元的年营收目标,格力目标更为明确,2023年营收达6000亿元。

去年智能终端业务已是低谷,今年已有所盈利,未来TCL集团的收益弹性也更多的将由这部分业务来决定。净利润若能与营业收入齐头并进,自然是好事,但等不到智能终端业务复苏,TCL集团就迫不及待地出售了。

华星光电欲挑战京东方面板老大地位

若交易成行,“爱将”华星光电将被提升至TCL集团绝对核心地位,未来上市公司若要更名也不意外。

华星光电是TCL集团旗下主要从事半导体显示面板研发、生产和销售业务的子公司,是TCL集团主要利润来源。一年前,TCL集团还收购了华星光电10.04%股权至持股85.71%。

从上半年数据可算得,若交易完成,华星光电在TCL集团的营收地位将由当前的23%上升至近60%。

华星光电曾欲借壳上市,但受政策限制,无法独立上市。因此,TCL集团早有此打算,曾多次放风要将上市公司作为半导体显示业务的融资平台。此次*动作,TCL集团也意在于此。

TCL集团还将寻求在核心业务领域的并购*机会。本次*保留了产业金融和投资创投业务,TCL集团也明确表示,“与主业关联性较弱的其他业务,总体经营稳定,有盈利贡献,但公司还将适时出售。”

对华星光电的期待溢于言表,在*公告中TCL集团首次提出,“将把华星光电打造为全球产能最大、集中度最高的半导体显示产业基地”。意味着华星光电意图挑战京东方中国大陆行业首把交椅的地位。

缺少了智能终端业务的缓冲,作为排行老二的华星光电直面京东方的竞争,其胜算几成?

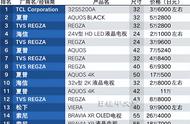

从近几年的财务数据上来看,二者营收不在同一量级,京东方是华星光电的近三倍。2014年至2017年,京东方显示器件业务营收分别为327亿元、435亿元、612亿元和826亿元。期间,华星光电分别为180亿元、180亿元、223亿元和305亿元。

毛利率方面,2017年华星光电27.88%的毛利率高出京东方显示器件业务25%,不过此前京东方显示器件业务稳定,可保持20%左右的毛利率;华星光电2017年前毛利率均低于15%。