记者 | 李彪

编辑 |

近日,武汉达梦数据库股份有限公司(以下简称“达梦”)递交沪市科创板上市申请,正式冲击“国产数据库第一股”。

招股书显示,达梦拟募集23.5亿元用于集群数据库管理系统升级项目、高性能分布式关系数据库管理系统升级项目,以及新一代云数据库产品建设项目和达梦研究院建设项目。

达梦成立于2000年,以基于本地部署的关系型数据库起家,瞄准企业服务市场,走付费授权的商业软件路线。无论在资本构成还是业务拓展上,这家公司均有显著的“To G”( To Government)标签。

达梦创始人兼董事长冯裕才,曾任华中科技大学教授、博士生导师,团队中的6名核心技术人员中,有5名均毕业于华中科技大学。成立初期,公司与华中科技大学存在着诸多科研合作,华科产业集团(华中科技大学校企)为第一大*。华科产业集团退出后,代替其位置的中国软件(SH.600536,中国电子控股)同样具有国资背景。

达梦的业务主要覆盖金融、能源、党政三大领域。历史数据显示,连年贡献近一半销售额的大客户名单里多为政府机关和大型央企。

数十年深耕数据库行业,手握政企大客户,又适逢政策的大力扶持,让达梦在上市前夕交出了一份亮眼的成绩单。

自2019年至2021年,达梦全年总营收(合并子公司)分别为3.02亿元、4.5亿元、7.43亿元,核心业务收入年化复合增长率达57%;净利润分别为8374万元、1.43亿元、4.38亿元,净利润率对应为29%、32%、59% 。

但在高营收、高利润的另一面,迅猛增长的达梦面临着诸多潜在风险。

To G的红利与隐忧

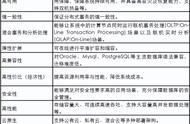

达梦主营基础软件的研发与销售,旗下产品包括数据库管理系统、图数据库、云产品、支持运维、迁移、监控的配套软件工具。

公司收入来源主要有软件产品的使用授权、数据及行业解决方案、运维服务,前两项业务贡献大部分收入。

软件销售是重中之重,2020年、2021年,该公司超八成的收入来自软件授权,且持续增长。从费用投入来看,其销售费用的营收占比最高(23%-33%),高于研发投入(15%-21%)。

掌握大客户无疑是公司的增长密码。To G市场的一大红利在于,大中型政企用户预算投入多,对安全、稳定的标准化产品要求高,青睐市面上成熟的主流技术路线,偏向于同拥有多年行业经验的头部厂商建立长期合作关系。

以2021年为例,在达梦三大业务领域中,中央、地方各级政府机关贡献收入排第一,较去年增加1.4亿元,增幅达63%;中石化、中石油、国家电网代表的能源次之,较去年增加3243万元,增幅为61%;最为显著的变化来自金融,新增用户主要为国家开发银行、中国建设银行、中国人寿在内的机构银行、证券、保险机构,激增7052万元,增幅达到1000%。

除大客户、大订单的基础资源外,To G市场的另一大红利隐藏在宏观政策环境之中。政策导向往往能发挥“涟漪效应”,搅动原有的市场格局。

IDC最新发布的《2021年下半年中国关系型数据库软件市场跟踪报告》显示,在基于本地部署模式的数据库厂商中,受益于利好政策的驱动,达梦在过去一年内收获了大量政府订单,市场份额占比5.7%,位列第三,前两名是Oracle与华为。

招股书显示,国内各行业信息化建设的不断推进是报告期内公司收入高速增长的重要因素之一。

而政策变化为公司提供了真金白银的“实惠”。从2019年至2021年,达梦每年的累计政策补助优惠(合并税收、政府补助)金额分别为5290万元、9244万元、2.43亿元,收入占比为17.6%、20.5%、32.75%。

然而,政策红利为短期财务数据打“强心剂”的同时,往往会掩盖行业现有问题,又因时效性和不确定性,给需要独立走向公开市场的企业带来风险。

首先是公司过高的应收账款带来的流动性风险。由于政企单位部门多采用分期付款,且付款审批流程长、合同环节复杂,使得应收账款比例过高、回款周期长成为“To G”业务顽疾。

报告期内,达梦的应收账款占比常年位于30%以上,一度超过46%,大部分账期在1年以内。随着未来营收规模增大,应收账款余额也将逐年增加。而达梦的业务流动性、偿债能力均低于行业平均水平。

其次,高度依赖固定头部大客户购买产品。据悉,前五名客户的总计收入贡献已接近50%,这会进一步影响公司的业务独立性。以第一大客户中建信息为例,2021年应收账款比例大幅上涨,就因达梦未在与其合同协议中加入“特定日期前回款”有关。

第三,政府补助占比过高,未能真实反映企业的长期收益状况。将政策优惠计入利润表后,公司净利率被大幅拉升,一度攀升至60%。

参考软件销售“高毛利、低净利”的行业特点(一般认为,软件的毛利率在80%附近。甲骨文最新一季度的毛利率、净利率约为79.08%、15.83%),约10%-20%的净利润率较为合理(净利润扣除政府补助后,三年的数据为27%、10%、10%)。

按照风险因素提示,公司一面考虑到外部产业政策与政府扶持不能持续的风险,另一面预判未来市场竞争的加剧,营收增长与毛利润都可能会出现放缓、下滑的情况,对其在增长、盈利上的严峻考验有增无减。

技术路线分岔,市场进入多维角逐

信通院数据库报告统计,截至2021年5月底,我国数据库产品提供商共计80家,成立时间主要集中在1999年-2000年和2013年-2017年两个周期。

达梦初创时所在的第一阶段,正值数据库巨头Oracle、IBM进入中国市场。Oralce引领的大型商用关系型数据库奠定了近十年来的传统范式。

彼时,强调“源代码100%自主研发”的达梦数据库针对政企用户对数据安全、稳定的需求,采用主流的集中式架构的关系型数据库,基于本地服务器部署。但现在,主流数据库技术路线已然出现分岔。

以备受行业关注的云原生数据库为代表,IDC发布的《2020年中国关系型数据库市场研究报告》显示,公有云模式部署的关系型数据库首次超过传统线下部署模式,市场占比达到51.5%,其中阿里云以超28%的市场份额排名第一,超越了一众专营数据库的供应商。报告预计,到2025年,云原生数据库的市场占比将达到73.5%。

当前,“数据库上云”是数据库领域的普遍共识。在此前提下,云为底座,分布式架构、非关系型数据存储、开源商业化模式也有了更多产品技术转型的可能。

伴随着传统数据库厂商、云厂商、初创公司纷纷入场,未来市场或将进入多维角逐的混战。这对去年开始布局云计算、分布式数据库新产品研发的达梦来说,能否加强技术研发、推动产品迭代,建立起市场竞争壁垒,有待长期的市场观察和验证。