外汇天眼APP讯 : 被誉为“中国最赚钱高铁”京沪高铁将于16日上市。公司发行价4.88元,发行市盈率23.39倍。

京沪高铁全长1318公里,共设24个站点,是世界上线路最长、标准最高的高速铁路。沿线的京津沪三大直辖市及冀、鲁、皖、苏四省常住人口占全国总人口比重达27.3%,GDP占比更是高达35.88%。京沪高铁资产负债率仅为14.6%,大幅低于铁总平均水平。京沪高铁近三年客流量复合增速约12%,客座率持续提升接近80%。

京沪高铁在披露的招股意向书中预计2019年营业收入为315亿元-330亿元,同比增长1.1%-5.91%;预计2019年净利润110亿元-120亿元,同比增长7.34%-17.1%。

中国高铁有望迎来提价窗口

华泰证券认为,高铁客票价格在2016年初放开管制,国铁集团已拥有自主定价权。高铁定价机制的改革,促进了民航票价的松绑。以北京至上海为例,原经济舱全价票为1240元,经历三次涨价后上调至1630元,而高铁二等/一等座票价仍为553/933元。民航与高铁价差拉大,中国高铁有望迎来提价窗口。

铁路中的核心资产

国盛证券认为,京沪高铁为铁路中的核心资产,成长可期。京沪高铁贯穿东部经济发达地区的黄金通道,连接京沪两大超级枢纽,区位优势显著。京沪高铁具有低票价高时效的特点,对航空及公路运输有较强替代能力,成长性强。营业成本多为“固定成本”,利润弹性较大。京沪高铁本次公开发行股票拟发行不超过628563万股用于收购京福安徽公司。京福安徽公司收购合并报表后,我们预测公司2019-2021年归母净利润分别为116.88亿元、115.85亿元、128.65亿元,分别增长14%、-0.9%、11%,考虑到公司成长性较强,为优质核心资产,对应23倍估值。

京沪高铁将带给打新者怎样的收益?

同为备受瞩目的行业龙头公司,中国广核上市曾连续4天涨停,邮储银行则在上市之初平稳运行,随后多次冲击6元上方。京沪高铁将带给打新者怎样的收益?

华泰证券认为,A股与国际铁路上市公司的估值差异较大。大秦铁路、广深铁路的2019E PE为8.5x、16.3x(基于一致预期),但其主营业务与高铁客运不同。国际铁路上市公司均值为18.6x 2019E PE,其中高铁客运公司均值为13.6x(基于一致预期)。中国的城镇化进程尚未结束,与国际可比公司对比,中国高铁公司胜在成长性更高,理论上应在PE中枢上,享有一定的成长性溢价。

国际铁路客运与货运公司的估值差异也比较大。美国和加拿大地广人稀,上市的铁路企业主营货运业务。日本则相反,土地狭窄,但人口稠密,上市的铁路企业主营客运业务。以市值排序,排名靠前的是联合太平洋铁路公司UNP、加拿大国家铁路公司CNR、美国 CSX运输公司、诺福克南方铁路公司NSC。这些公司是典型的铁路货运企业,其 2019EEV/EBITDA 均值为12.8 倍、PE均值为 19.6 倍。日本铁路上市公司是典型的客运企业,如JR东日本、JR东海道、JR西日本,其2019E EV/EBITDA 均值为 7.5 倍、PE 均值为13.6倍。

中国高铁企业与国际可比公司的差异,主要在于成长性。中国的城镇化进程尚未结束。中国的高铁保持对普速列车的替代,以及对民航和公路班车的市场份额的挤压。“八纵八横”高铁网络有出行需求基础。PEG或EV/EBITDA/G 是做国际比较,较为合适的指标。

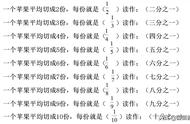

光大证券研报指出,假设每只基金最终获配的份额占其基金规模的比例在5%~10%,预计上市开板涨幅30%,京沪高铁上市至开板阶段给战配基金带来的实际净值收益将达到1.5%~3%。随着今年陆续参与几个融资规模较大的新股战略配售,6只战配基金的风险收益特征已逐渐向二级债基和混合偏债型基金转变。

财富证券认为,“京沪高铁上市在即、铁总负债率高企”催化铁路改革主题。铁路货运板块亦存在收费下调的风险,铁路客运板块的安全性相对较高。