利润表的基本结构是收入减去成本、费用在加上各项其他收支的情况,反映的是企业在某一经营期间营业收入、营业成本、各项费用和实现利润的情况。

譬如相亲,问完资产负债表(房车)之后,对方就开始关心利润表了,一年工资多少(营业收入)?有没有工资外的其他收入(比如投资)?有没有读MBA的计划(再投资)?一月花销多少(成本)?一年能存多少钱(净利润)?所以说,丈母娘是最熟悉财务报表的人。

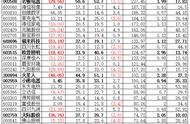

比如方大炭素的利润表,可以看到哪些信息呢?收入暴涨249%,在成本几乎不变的情况下,营业利润及净利润均大幅增长。这是很容易看到的信息,那么我们要去分析什么呢?

毛利=营业收入-营业成本,毛利率=毛利/营业收入。

毛利(或毛利率)在一定程度上可以反映企业的持续竞争优势如何。如果企业具有持续的竞争优势,其毛利率就处在较高的水平,企业就可以对其产品或服务自由定价,让售价远远高于其产品或服务本身的成本。如果企业缺乏持续竞争优势,其毛利率就处于较低的水平,企业就只能根据产品或服务的成本来定价,赚取微薄的利润。这是书本上教的。

我们看方大碳素的毛利率,由2016年的25%增长至2017年的77%,这是公司收入暴涨的原因。为什么毛利率会暴涨,因为方大炭素产品的供不应求,为什么炭素供不应求,因为新能源汽车需求的爆发,这才是方大炭素收入大涨的根本原因。

总之,看任何一家企业的利润表,第一步必须要去看毛利率。

而如果能通过分析企业产品未来的供需判断企业产品价格的波动情况,投资就简单多了。当然这种分析适应于更适用能源要素企业,即上游企业,比如石油、钢铁、煤炭。

你肯定会说这很简单啊。小学生都会,比王者荣耀还简单。初善君带大家看看家电双牛的毛利率:2016年格力电器毛利率比美的集团高5%左右,能说明格力电器的产品竞争力比美的强吗?这5%是格力掌握核心科技带来的吗?

其实并不能这么说,因为我们知道美的除了空调之外,还有洗衣机、冰箱和小家电等等。因此关于毛利率,还需要按产品去分析。

我们拆产品来看,格力的收入主要是空调,2016年毛利率高达38.54%,而美的空调同期毛利率只有30.56%,差额高达8%,看来格力的空调竞争力强国美的是毋庸置疑的,这个“核心科技”带来的毛利率不止5%。当然在小家电领域,美的无论是规模还是毛利率都秒*格力,这也是在小家电领域美的得以称王的表现。

其实说到这里,分析利润表时应该一起看收入的构成及变动,看看公司收入增长或下降背后究竟是哪些产品或者服务的收入在驱动,这个问题可以跟毛利率分析一起进行。

总结:在毛利率的分析上,还可以有按地域、按季度等等,初善君觉得分析数字不是重点,重点是从数据得出背后企业产品竞争(毛利率变动)、企业收入变动的驱动因素(各产品收入的占比及毛利率变动)等等问题,了解了这些,才能对企业未来的发展有更准确的展望。

作者:初善君

链接:https://xueqiu.com/6615553088/123040577

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。