(报告出品方/作者:浙商证券,邱世梁,王华君)

1. 培育钻石:钻石消费“新势力”,中印美主导产业链1.1. 培育钻石产业链:上游看中国、中游看印度、下游看美国

培育钻石产业链可以分为三大环节:(1)上游培育钻石原石制造、(2)中游 加工打磨、(3)下游终端零售。

上游培育钻石原石制造分为高温高压法(占比 40-50%)和 CVD 法(占比 50- 60%)两种技术路线,其中全球珠宝级(大颗粒)培育钻石的主流生产方式为高温 高压法,中国占据全球高温高压法的 90%以上。

本文研究重点在于上游高温高压法的培育钻石原石制造。核心上市公司:中兵 红箭、黄河旋风、力量钻石等。

“中-印-美”:“生产-加工-消费”。中国等培育钻石原石供应商,生产制造的 培育钻石原石 95%流向印度进行人工打磨、切割、加工,其中印度苏拉特市 (Surat)被誉为“世界钻石加工厂”;加工完毕后经终端多家零售品牌购入并出售给 消费者,其中美国消费了全球 80%培育钻石份额(2020 年美国培育钻石产值渗透率 4%,2021 年约 8%,2020 年全球培育钻石产值渗透率约 2.4%);中国培育钻石概 念兴起较晚,目前整体市场消费占有率及渗透率较低(2020 年中国产值渗透率 1.9%),未来提升空间大。

培育钻石产业链呈现微笑曲线形态,上游天然及培育钻石生产毛利率约 60%- 70%,中游加工依赖大量人力毛利率约 10%,下游零售品牌溢价加成毛利率约 60%-70%。

上游环节主要包括培育钻石原料供给、设备供应及合成等,产能主要分布在中 国(约占全球 40%供应);中游从事切割、打磨、抛光等加工及原石贸易等需要大量劳动力投入,主要集中在印度;下游多家欧美珠宝商从事培育钻石成品钻零售, 涉足品牌主要为天然钻石开采商一体化布局、传统钻石珠宝商丰富产品矩阵、新兴 培育钻石品牌商、培育钻石生产商一体化布局等。

培育钻石售价约为天然钻石 30%:以 1 克拉 I 色 SI 净度钻石为例,其需 3 克拉 培育钻石原石制造而成,培育钻石原石制造商产品售价约 4500 元,毛利率 60%-70%; 产品经打磨加工后,裸钻售价约 5000 元(打磨环节毛利率 10%);经销商通过直销 /代销方式出售给终端零售品牌商(经销商毛利率 30%-40%),品牌商经过进一步设 计、加工、搭配制造成成品首饰,售价约 2 万元(零售毛利率约 70%),同品级天然 钻石售价约 6-7 万元。

培育钻石原石产业链,由核心零部件供应商、六面顶压机供应商及培育钻原石制 造商组成。铰链梁等核心设备主要由我国多家重工集团进行供应,其随生产的不断大 型化,有效提升了六面顶压机的腔体体积和产能效率。中国几乎集中全球高温高压法 培育钻石原石制造,核心设备六面顶压机设备主要供应商包括国机精工子公司三磨所 等,其中黄河旋风自行设计后外采零部件组装,中兵红箭外购部分压机,同时外采核 心零部件自行组装。

上游看中国,中国看河南,市场存量压机 3000-4000 台:河南省培育钻石企业技 术成熟、拥有自主组装合成压机工艺,形成研发、生产一体化的培育钻石产业集群。 根据超硬材料网统计数据显示,目前全行业用于培育钻石压机保有量约3000-4000台; 其中力量钻石主要外采压机设备,黄河旋风及中兵红箭具备自主设计压机能力,通过 外采部分设备 外采核心零部件自行组装等方式取得压机。

河南产业集群打造我国培育钻石重镇。郑州国机精工下属子公司三磨所作为我 国磨料磨具起始研发单位,自上世纪六十年代成功自主研发第一台六面顶压机以 来,经过多年产业积累及协同发展,通过 2001 年中南钻石突破人造金刚石生产核心 技术----粉末触媒合成技术,使得中国金刚石制造技术与国际同步,河南也成为全球 领跑国际超硬材料技术创新的重要创新地。目前全河南已有超过 200 家超硬材料制 造企业,供应全球超 80%金刚石需求,形成“压机零部件-压机整机生产-超硬材料 制造-打磨加工-终端零售”的全产业链。

中游看印度,占全球 95%钻石加工市场份额: 低毛利加工行业,中游加工产量 是上游天然钻石开采量的“晴雨表”,“钻石加工帝国”印度占全球钻石加工份额的 90% 。钻石中游加工环节包括毛坯设计、划线、锯石、打边、抛光等,属劳动密集 型行业,较难实现自动化生产,且技术同质化较高;印度自上 20 世纪 50 年代起, 凭借丰富廉价劳动力 先发优势,逐渐成为全球最核心的钻石加工国和成品钻出口 国,其中印度苏拉特市(Surat)被誉为“世界钻石加工厂” ,占市场份额近 95%。

2019-2021 年印度培育钻石毛坯全年进口额为 2.63/4.40/11.30 亿美元,CAGR 为 107%。2022 一季度印度培育钻石原石进口额同比增长 105%,行业景气度持续向 上。

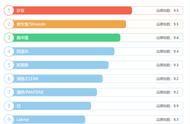

下游看欧美:资深品牌开辟新航向,巨头“带队入坑”培育钻石市场,美国培育 钻石零售额占全球约 80%。施华洛世奇 2016 年推出旗下培育钻石品牌 Diama 为起 始,越来越多的参与者开始布局培育钻石的终端零售环节,国际天然钻石龙头 De Beers 于 2018 年 5 月推出培育钻石品牌 Lightbox。2019 年 10 月起,全球最大的钻 石珠宝零售商 Signet 开始在旗下 Kay 、Zales、Jared 三个品牌线下门店销售培育钻 石,在美国的门店数量超过 2400 家。同时随着培育钻石产业的兴起新锐品牌如小 白光、凯丽希不断涌现,目前全球培育钻石零售终端主要集中在美国,美国共拥有 25 家培育钻石品牌,其次是中国和欧洲,分别拥有 19 家、9 家培育钻石品牌。

1.2. 培育钻石:珠宝行业消费新秀,高品质 真钻石促市场快增

培育钻石与天然钻石在晶体结构完整性、透明度、折射率、色散等方面完全一 致,是真钻石。天然钻石形成于地底深处的碳元素层,超高温高压的环境可以将石 墨形态的碳元素挤压成金刚石结构。而培育钻石是实验室里培育出来的钻石,通过 将天然或人工的钻石作为籽晶生长合成钻石层,模拟自然界生成天然钻石的生长环 境,就像种子一样,“种”在实验室的环境里慢慢发育长大。

天然钻石-培育钻石类似河里的冰-冰箱里的冰,构成及外观一样:天然钻石和 培育钻石都是纯碳构成的晶体,两者的晶体结构、物理性质、化学性质、光学性质 完全一样。锆石(立方氧化锆)、莫桑石(碳化硅)等与钻石在物理性质、化学成 分上差异较大,是伪钻石。