近年来,我国老龄化进程明显加快,60岁及以上人口超过2.6亿人。为更好满足百姓养老需求,在政策支持下,专属商业养老险、长期护理险等金融服务不断发展,百姓养老选择日益丰富,晚年生活得到更好保障。但同时也出现了一些侵害消费者权益的情况,甚至是“看起来很美”的养老骗局。

专家表示,一些不法分子打着“养老”的幌子,承诺保险产品保本保息、高利率回报,还能提供预留养老床位、预订养老房间、观光旅游等服务,以此骗取钱财。对此,业内人士提醒消费者提高防范意识,理性投保。

首先,购买养老保险产品时,要注意判断保险机构的资质,防止欺诈。一些自称是保险公司员工的销售人员常在公园、超市等老年人聚集的场所推销产品。对此,业内人士建议老年人遇到这种情况时,可向正规金融机构的专业人员咨询,或者多与家人商量,对投资活动的真伪、合法性进行判断。

银保监会有关负责人介绍,销售人员的执业登记信息,可在银保监会官网——保险中介监管信息系统中的“保险中介从业人员查询”中查询。消费者应从持有保险业务经营许可的合规机构,或在保险机构持有有效执业登记的销售人员处办理保险业务。

其次,要树立正确的投保观念,不应一味追求“高收益”。

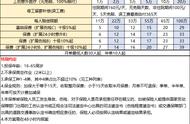

专家介绍,当前有一些人身保险新型产品兼具风险保障功能和长期储蓄功能,受到中老年群体关注。据了解,此类产品一般分为保障和投资两个账户,但投资收益往往有不确定性,消费者不宜将其与银行存款、国债、基金等金融产品片面比较。“任何投资都是有风险的,切勿轻易相信所谓的‘稳赚不赔’‘无风险、高收益’宣传。”银保监会有关负责人说。

“投保保险,还是要把保障功能排在首位,以此获得安全、长期、稳定、高品质的养老支持,而投资收益应作为次要条件考虑。”业内人士介绍,比如,一些可终身领取的年金险产品能为长寿老人提供更好保障;投保简便、交费灵活、收益稳健的专属商业养老保险产品能帮助灵活就业人员更好满足补充养老需求;还有一些产品与机构养老、康养服务、老年护理等服务挂钩,可满足多元的养老需求。

此外,消费者应充分了解保险产品条款,防范营销误导。据介绍,保险产品所提供的保障范围均以合同条款中的保险责任为准,无论是线下投保还是网上投保,消费者都应当清楚理解所购买的保险产品合同重要条款,对特别提示的保险责任、责任免除、保费缴纳、保险金赔偿或给付、犹豫期、退保损失等明确理解后再签字,切勿“望文生义”“一钩到底”,或是随意跟风购买,注意防范营销过程中模糊保险责任、虚假夸大宣传。

银保监会有关负责人表示,若发现销售人员在保险销售过程中存在误导销售等违规行为,或认为自身权益受到侵犯,消费者应注意保留相应证据,及时向保险公司投诉,或向行业调解组织申请调解。必要时还可以根据合同约定,申请仲裁或向法院起诉。如果涉及要求查处违法违规行为的,可以向监管部门举报。(屈信明)

来源: 人民网-人民日报