来源:中国经济网

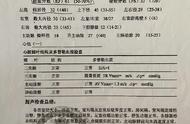

中国经济网北京6月2日讯 今日,欢乐家食品集团股份有限公司(以下简称“欢乐家”,300997.SZ)在深交所创业板上市。截至今日收盘,欢乐家报31.00元,涨幅527.53%,成交额19.80亿元,振幅66.80%,换手率74.92%,总市值139.50亿元。

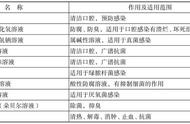

欢乐家自成立以来,一直致力于水果罐头、植物蛋白饮料、果汁饮料、乳酸菌饮料等食品饮料产品的研发、生产和销售。公司的产品主要分为两大类:第一类是椰子汁植物蛋白饮料、果汁饮料、乳酸菌饮料等饮料产品;第二类是水果罐头、八宝粥罐头等罐头食品。

截至招股说明书签署日,欢乐家的控股*为豪兴投资,持有公司2.29亿股股份,占公司股本总额的63.54%。公司的实际控制人为李兴、朱文湛、李康荣。李兴、朱文湛系夫妻关系,李康荣系李兴之弟。李兴、朱文湛、李康荣合计直接持有公司29.65%的股权,李兴、朱文湛通过其控制的豪兴投资持有公司63.54%的股权,李康荣持有发行人*荣兴投资19.09%的出资额,间接享有公司1.30%的权益。李兴、朱文湛、李康荣合计直接持有和间接控制的股份占公司股本总额的93.19%。

欢乐家于2020年11月5日首发过会,创业板上市委2020年第42次审议会议对欢乐家提出问询的主要问题为:

1.发行人“智慧新零售网络建设”募投项目计划投放5万台“欢乐家”品牌专用自助智能零售终端。请发行人代表结合目前市场上单一品牌自助售货机的投入产出、与现有经销模式的异同等情况,说明该募投项目存在的风险及应对措施。请保荐人代表说明核查过程并发表明确意见。

2.报告期内发行人产品销售以经销模式为主,部分经销商历史上存在由发行人员工持股的情形。请发行人代表说明对经销商销售的管理措施。请保荐人代表说明对经销商收入的核查过程并发表明确意见。

3.报告期内发行人存在无发票销售的情形。请发行人代表说明相关无发票销售收入确认的依据,是否存在被税务机关处罚的风险。请保荐人代表说明核查过程并发表明确意见。

欢乐家本次在深交所创业板上市,公开发行新股9000万股,全部为公开发行新股。欢乐家的发行价格为4.94元/股,保荐机构为中信证券股份有限公司,保荐代表人为李建、曾劲松。欢乐家本次募集资金总额为4.45亿元;扣除发行费用后,募集资金净额为3.74亿元。

欢乐家最终募集资金净额比原计划少9.18亿元。欢乐家5月28日披露的招股书显示,公司拟募集资金12.92亿元,其中,6.50亿元用于智慧新零售网络建设项目,2.58亿元用于年产13.65万吨饮料、罐头建设项目,2.00亿元用于营销网络建设项目,2279.00万元用于研发检测中心项目,1100.00万元用于信息系统升级建设项目,1.50亿元用于补充流动资金及偿还银行借款项目。

欢乐家本次公开发行新股的发行费用(不含增值税)合计7036.32万元,其中保荐机构中信证券股份有限公司获得保荐及承销费5000.00万元,致同会计师事务所(特殊普通合伙)和中水致远资产评估有限公司获得审计、验资和评估费用896.23万元,福建天衡联合律师事务所获得律师费用660.38万元。